Reporter: Handoyo | Editor: Handoyo

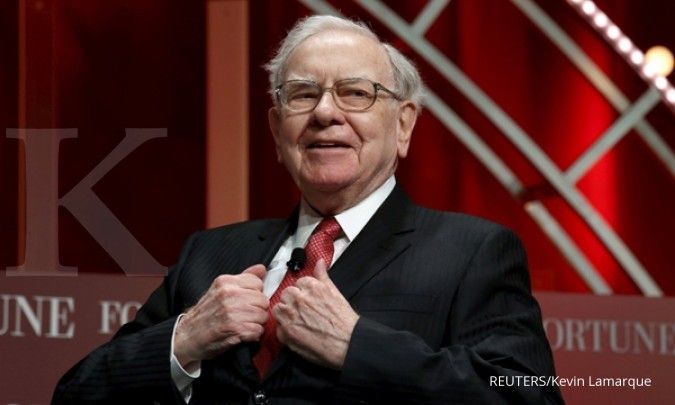

KONTAN.CO.ID - JAKARTA. Todd Combs, CEO GEICO, yang merupakan anak perusahaan asuransi dari Berkshire Hathaway, pernah mengungkapkan tiga kriteria utama yang digunakan Warren Buffett dalam memilih peluang investasi.

Kriteria-kriteria ini sangat sederhana namun efektif dalam membantu Buffett membangun portofolio yang sukses. Berikut adalah penjelasan mendetail mengenai ketiga kriteria tersebut:

1. Forward Price-to-Earnings (P/E) Ratio di Bawah 15

Kriteria pertama yang dicari Buffett adalah saham dengan forward P/E ratio di bawah 15. P/E ratio menunjukkan hubungan antara harga saham dan pendapatan per saham (EPS), yang memberikan indikasi apakah saham tersebut mahal atau murah dibandingkan pendapatannya.

Forward P/E menggunakan estimasi pendapatan di masa depan untuk mengukur rasio ini, sehingga memberikan pandangan ke depan terkait potensi profitabilitas.

Baca Juga: 2 Saham Warren Buffett yang Dapat Anda Beli dan Pegang Selama Puluhan Tahun

Mengapa penting?

Rasio P/E yang rendah penting karena memastikan bahwa investor mendapatkan imbal hasil pendapatan yang layak sejak awal investasi.

Saham dengan P/E rendah sering kali menunjukkan bahwa harga saham relatif murah dibandingkan dengan pendapatan perusahaan, yang bisa berarti ada potensi keuntungan yang lebih besar, bahkan tanpa pertumbuhan signifikan.

Ambil contoh Microsoft (NASDAQ: MSFT). Dalam lima tahun terakhir, perusahaan ini berhasil meningkatkan pendapatan per sahamnya sebesar 18% per tahun, yang sangat mengesankan.

Namun, saham Microsoft diperdagangkan dengan forward P/E ratio sebesar 26, yang menunjukkan earnings yield (imbal hasil pendapatan) sebesar 3,85%. Artinya, saham ini membutuhkan pertumbuhan pendapatan yang cepat untuk menghasilkan pengembalian yang baik bagi pemegang saham.

Sebaliknya, jika saham diperdagangkan pada P/E ratio 15 tanpa pertumbuhan apa pun, earnings yield awalnya akan mencapai 6,6%, yang lebih menarik bagi investor yang menginginkan hasil langsung tanpa bergantung pada pertumbuhan di masa depan.

Oleh karena itu, saham dengan forward P/E rendah memberi jaminan imbal hasil lebih tinggi tanpa harus bergantung sepenuhnya pada pertumbuhan masa depan.

Baca Juga: 41 Portofolio Saham yang Dimiliki Warren Buffett, Porsi Terbesar Ada di Apple

2. 90% Peluang Mendapatkan Keuntungan Lebih Banyak dalam 5 Tahun

Kriteria kedua adalah keyakinan bahwa ada peluang 90% perusahaan tersebut akan menghasilkan lebih banyak uang dalam lima tahun ke depan. Buffett mencari perusahaan yang memiliki keunggulan kompetitif yang berkelanjutan dan kemampuan untuk menghasilkan keuntungan dalam jangka panjang, bukan hanya dari tren atau permintaan sementara.

Menghindari jebakan peluang jangka pendek

Sering kali, saham yang diperdagangkan dengan P/E rendah bisa muncul karena adanya lonjakan sementara dalam pendapatan. Namun, Buffett menghindari perusahaan yang hanya mendapat keuntungan dari ledakan sesaat.

Contoh kasus ini adalah Croda International (LSE: CRDA), yang pada tahun 2021 diperdagangkan dengan forward P/E ratio 15. Meskipun ini terlihat sebagai peluang yang baik, pendapatan perusahaan tersebut didorong oleh permintaan sementara untuk bahan kimia terkait vaksin Covid-19.

Baca Juga: Pengamanan Ekstra Ketat, Elon Musk Dijaga 20 Bodyguard Setiap Bepergian

Ketika permintaan ini turun, pendapatan juga turun drastis, sehingga investasi tersebut tidak berkelanjutan.

Buffett lebih memilih perusahaan yang memiliki keunggulan kompetitif berkelanjutan seperti hak paten atau posisi pasar yang kuat yang dapat memastikan bahwa perusahaan akan tetap menghasilkan lebih banyak uang di masa depan.

3. 50% Peluang Pertumbuhan 7% per Tahun

Kriteria terakhir adalah adanya 50% peluang bahwa perusahaan dapat tumbuh setidaknya 7% per tahun. Buffett memahami bahwa pertumbuhan sangat penting dalam jangka panjang. Bahkan jika suatu saham tidak tumbuh sebesar 7% setiap tahun, keberadaan potensi ini sudah cukup untuk menjadikannya investasi yang baik pada harga yang tepat.

Mengapa pertumbuhan penting?

Jika suatu perusahaan diperdagangkan pada P/E ratio 15, itu berarti earnings yield awal adalah 6,6%. Jika pendapatan perusahaan tersebut tumbuh sebesar 3% setiap tahun, maka pengembalian di tahun ke-10 akan menjadi 9,2% dari investasi awal.

Namun, jika perusahaan mampu tumbuh sebesar 7% per tahun, pengembalian di tahun ke-10 akan mencapai 13,25%, dan jarak pengembalian ini akan semakin lebar seiring berjalannya waktu.

Buffett lebih memilih membeli saham di perusahaan hebat pada harga yang wajar daripada membeli saham di perusahaan yang wajar pada harga yang murah. Pertumbuhan, meskipun tidak dijamin, memiliki potensi untuk memberikan imbal hasil yang lebih besar dalam jangka panjang, yang sangat penting bagi investor dengan pandangan jangka panjang seperti Buffett.

/2018/07/20/622623523.jpg)