Reporter: Barratut Taqiyyah Rafie, Maria Gelvina Maysha | Editor: Barratut Taqiyyah Rafie

KONTAN.CO.ID - LONDON. Perusahan pemeringkat raksasa, Moody's, telah mengeluarkan peringatan terbaru bahwa akan ada lebih banyak kerugian di masa depan untuk sistem perbankan AS setelah runtuhnya Silicon Valley Bank (SVB).

Melansir BBC, Moody's memangkas prospek sektor perbankan ini menjadi "negatif" dari stabil, sambil memperingatkan kemerosotan yang cepat dalam lingkungan operasi.

Penurunan peringkat terjadi karena saham perbankan di AS dan Eropa pulih menyusul kerugian sebelumnya.

Tapi Moody's mengatakan beberapa bank lain menghadapi risiko penarikan dana dari pelanggan.

Dikatakan, kenaikan suku bunga juga menimbulkan tantangan bagi sektor perbankan. Yakni, dengan mengekspos bank yang membeli aset seperti obligasi pemerintah ketika suku bunga rendah, sehingga berpotensi mengalami kerugian besar.

Baca Juga: Luhut Pandjaitan Bicara Soal Kolapsnya SVB, Minta Bank Tetap Super Hati-Hati

"Bank dengan kerugian sekuritas substansial yang belum terealisasi dan dengan deposan AS non-ritel dan tidak diasuransikan mungkin masih lebih sensitif terhadap persaingan deposan," kata Moody's dalam laporan tersebut.

Moody's menambahkan, "Kami memperkirakan tekanan akan bertahan dan diperburuk oleh pengetatan kebijakan moneter yang sedang berlangsung, dengan suku bunga kemungkinan akan tetap lebih tinggi lebih lama sampai inflasi kembali ke dalam kisaran target Fed."

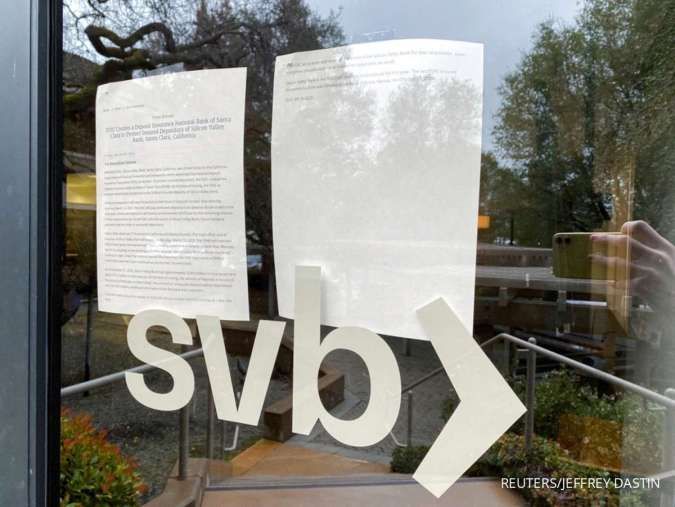

Pihak berwenang telah bertindak cepat untuk mencoba menahan dampak setelah kejatuhan yang mengejutkan dari Silicon Valley Bank (SVB), bank terbesar ke-16 di AS.

Perusahaan, pemberi pinjaman utama untuk perusahaan teknologi, mengalami kebangkrutan pada minggu lalu setelah mengalami rush atau penarikan dana besar-besaran oleh nasabah. Aksi itu dipicu oleh pengungkapan bank bahwa mereka perlu mengumpulkan uang dan terpaksa menjual portofolio aset, sebagian besar obligasi pemerintah, dengan kerugian.

Baca Juga: Silicon Valley Bank Alami Kebangkrutan, Sri Mulyani Ungkap Penyebabnya

Regulator AS mengambil alih bank dan mengatakan mereka akan menjamin simpanan di atas level US$ 250.000 yang biasanya diasuransikan oleh pemerintah. Mereka mengambil langkah serupa di Signature Bank yang lebih kecil.

Pejabat dari Departemen Kehakiman dan Komisi Sekuritas dan Bursa sekarang sedang menyelidiki keruntuhan tersebut, lapor media AS.

Pemicu kolapsnya SVB dan Signature Bank

SVB dan Signature Bank kollaps dengan sangat cepat ketika terlalu banyak nasabah menarik dana mereka dari bank pada saat yang bersamaan.

Melansir MarketWatch pada Selasa (14/3), biasanya jenis risiko paling umum yang dihadapi oleh bank komersial adalah kasus gagal bayar pinjaman.

Namun, yang terjadi pada SVB bermuara pada dua risiko besar lainnya yang dihadapi setiap pemberi pinjaman, yakni risiko suku bunga dan risiko likuiditas.

Bank akan menghadapi risiko bunga ketika suku bunga meningkat dengan cepat dalam periode yang lebih singkat.

Sejak Maret 2022, Federal Reserve telah menaikkan suku bunga secara agresif yang hingga saat ini mencapai 4,5 bps dengan tujuan menjinakkan lonjakan inflasi. Akibatnya, nilai imbal hasil utang turut melonjak pada tingkat yang setara.

Kemudian pada Maret 2023, nilai obligasi pemerintah AS selama satu tahun mencapai level tertinggi dalam 17 tahun terakhir sebesar 5,25% dan angka itu naik dari 0,5% pada awal 2022. Adapun, nilai obligasi negara selama 30 tahun telah naik hampir 2 bps.

Baca Juga: Investor Cemas akan Dampak SVB, Saham Bank Jepang Ikut Melorot

Saat imbal hasil sekuritas naik, harganya akan turun. Kenaikan suku bunga yang begitu cepat dalam waktu yang begitu singkat lantas menyebabkan nilai pasar dari obligasi yang diterbitkan sebelumnya anjlok, terutama untuk obligasi jangka panjang.

Dalam kasus ini, SVB memiliki aset sekitar 55% yang diinvestasikan dalam sekuritas pendapatan tetap, seperti obligasi pemerintah AS.

Sebetulnya, risiko suku bunga yang menyebabkan turunnya nilai pasar sekuritas bukanlah masalah besar selama pemiliknya dapat memegangnya sampai jatuh tempo.

Tetapi jika pemilik harus menjual sekuritas sebelum jatuh tempo pada saat nilai pasar lebih rendah dari nilai nominalnya, kerugian yang belum direalisasi akan menjadi kerugian yang sebenarnya.

Baca Juga: OJK: Krisis SVB Tidak Berdampak Langsung ke Perbankan Indonesia

Adanya Risiko Likuiditas

Risiko likuiditas adalah suatu keadaan ketika bank tidak dapat memenuhi kewajibannya pada saat jatuh tempo tanpa menimbulkan kerugian.

Dalam kasus SVB, nasabahnya menarik simpanan mereka melebihi nilai yang dapat dibayar dengan menggunakan cadangan kas sehingga untuk membantu memenuhi kewajibannya, bank memutuskan menjual $21 miliar portofolio sekuritasnya dengan kerugian $1,8 miliar.

Pengurasan modal ekuitas membuat bank mencoba mengumpulkan modal baru lebih dari US$ 2 miliar. Namun, niat untuk meningkatkan ekuitas malah menciptakan kepanikan kepada nasabah SVB.

Nasabah lalu kehilangan kepercayaan pada bank dan bergegas menarik simpanannya. Kasus bank run seperti ini bisa menyebabkan bank yang sehat sekalipun bisa bangkrut dalam hitungan hari, apalagi di era digital saat ini.

/2023/03/13/1479271085.jpg)